La legge n. 160 del 27/12/2019 (legge di Bilancio 2020) ha abolito la IUC ad eccezione delle disposizioni relative alla tassa sui rifiuti (TARI) e l'ha sostituita con una nuova IMU 2020, disciplinata dalle disposizioni di cui ai commi da 739 a 783.

SCADENZE DEI PAGAMENTI

Nessuna modifica sulle scadenze: 16 giugno 2022 (acconto) e 16 dicembre 2022 (saldo).

Resta ferma la facoltà del contribuente di provvedere, entro il 16 giugno 2022, al versamento dell'imposta complessivamente dovuta per l’anno in corso, sulla base delle aliquote e delle detrazioni approvate dal Consiglio comunale. Chi versa dopo tale data dovrà pagare una sanzione.

COME SI PAGA

Il versamento dell’imposta può essere effettuato indicando il codice catastale del Comune (G207):

Mediante modello di versamento F24.

Per il calcolo e la compilazione del modello F24 è possibile utilizzare l'applicativo messo a disposizione dal Comune, accedendo al seguente link.

CODICI TRIBUTO E ALIQUOTE

|

Codice Tributo |

TIPOLOGIA DEGLI IMMOBILI |

Aliquote IMU ‰ |

|

3914 |

Terreni agricoli – COMUNE |

6,60 |

|

3916 |

Aree fabbricabili – COMUNE |

8,85 |

|

3918 |

Altri immobili – per fabbricati gruppi catastali A B C - COMUNE |

8,85 |

|

Immobili ad uso produttivo gruppo catastale D di cui: |

8,85 |

|

|

3925 |

Immobili ad uso produttivo gruppo catastali D – STATO |

7,60 |

|

3930 |

Immobili ad uso produttivo gruppo catastali D – COMUNE |

1,25 |

|

3913 |

Fabbricati rurali o strumentali all’attività agricola |

0,50 |

|

3939 |

Immobili costruiti e destinati dall’impresa costruttrice alla vendita |

0,00 |

Nel caso in cui a versamento eseguito il contribuente si accorga di avere erroneamente compilato il modello di versamento F24 attribuendo, ad esempio, errati codici tributo oppure distribuendo in modo errato l'imposta per i diversi immobili, sempreché il totale versato corrisponda a quanto complessivamente dovuto, è possibile inoltrare all'Ufficio una comunicazione indicando i dati errati inseriti nel modello F24 e le corrispondenti correzioni da apportare. L'Ufficio, una volta ricevuta la comunicazione, provvederà a modificare i dati erronei di versamento pervenuti dall'Agenzia delle Entrate.

CHI DEVE PAGARE

Sono soggetti passivi dell’imposta i possessori di immobili, intendendosi per tali il proprietario ovvero il titolare del diritto reale di usufrutto, uso, abitazione, enfiteusi, superficie sugli stessi.

È soggetto passivo dell’imposta il genitore assegnatario della casa familiare a seguito di provvedimento del giudice che costituisce altresì il diritto di abitazione in capo al genitore affidatario dei figli.

Nel caso di concessione di aree demaniali, il soggetto passivo è il concessionario.

Per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria, il soggetto passivo è il locatario a decorrere dalla data della stipula e per tutta la durata del contratto.

In presenza di più soggetti passivi con riferimento allo stesso immobile, ognuno è titolare di un’autonoma obbligazione tributaria e nell’applicazione dell’imposta si tiene conto degli elementi soggettivi e oggettivi riferiti a ogni singola quota di possesso, anche nei casi di applicazione di esenzioni o agevolazioni.

VERSAMENTI EFFETTUATI DA UN CONTITOLARE DIVERSO

I versamenti dell’imposta municipale propria si considerano regolarmente effettuati anche se corrisposti da un contitolare per conto degli altri, a condizione che ne sia data comunicazione al Comune.

Resta fermo che ogni contitolare risponde limitatamente alla propria quota di possesso, con la conseguenza che eventuali provvedimenti di accertamento diretti al recupero di maggiore imposta o alla irrogazione di sanzioni, continueranno a essere emessi nei confronti di ciascun contitolare per la sua quota di possesso.

ESENZIONI

Oltre alle esenzioni disposte dalla normativa generale sull’IMU, l’art. 177, D.L. n. 34/2020 dispone l’esonero dal pagamento della rata d’acconto dell’IMU dovuta per il 2020 per i seguenti:

a) immobili adibiti a stabilimenti balneari marittimi, lacuali e fluviali, nonché immobili degli stabilimenti termali;

b) immobili rientranti nella categoria catastale D/2 e immobili degli agriturismi, dei villaggi turistici, degli ostelli della gioventù, dei rifugi di montagna, delle colonie marine e montane, degli affittacamere per brevi soggiorni, delle case e appartamenti per vacanze, dei bed & breakfast, dei residence e dei campeggi, a condizione che i relativi proprietari siano anche gestori delle attività ivi esercitate.

ABITAZIONE PRINCIPALE

La nuova IMU 2020 mantiene l’esenzione già prevista per IMU e TASI per la prima casa definita come abitazione principale.

In particolare, si evidenzia che, nel caso in cui i componenti del nucleo familiare del possessore abbiano la residenza anagrafica in immobili diversi situati nel territorio comunale, le agevolazioni per l’abitazione principale e per le relative pertinenze in relazione al nucleo familiare si applicano per un solo immobile.

Le abitazioni principali, è bene precisarlo, rimangono comunque soggette a IMU se registrate nelle categorie catastali cosiddette “di lusso” (A/1, A/8 e A/9).

ASSIMILAZIONI AD ABITAZIONE PRINCIPALE

Considerare assimilate ad abitazione principale:

- Unità immobiliari appartenenti alle cooperative edilizie indivise adibite ad abitazione principale dei soci assegnatari e relative pertinenze

- Unità immobiliari appartenenti alle cooperative edilizie indivise destinate a studenti universitari soci assegnatari, anche in assenza di residenza anagrafica

- Alloggi sociali adibiti ad abitazione principale

- Casa familiare assegnata al genitore affidatario dei figli, a seguito di provvedimento del giudice che costituisce altresì diritto di abitazione in capo al genitore affidatario stesso

- Un solo immobile appartenente alle forze armate posseduto e non concesso in locazione

- L’unità immobiliare posseduta da anziani o disabili che acquisiscono la residenza in istituti di ricovero o sanitari a seguito di ricovero permanente, a condizione che la stessa non risulti locata. In caso di più unità immobiliari, la predetta agevolazione può essere applicata ad una sola unità immobiliare

CONTRIBUENTI ISCRITTI ALL’AIRE

A partire dall'anno 2021 per una sola unità immobiliare a uso abitativo, non locata o data in comodato d'uso, posseduta in Italia a titolo di proprietà o usufrutto da soggetti non residenti nel territorio dello Stato che siano titolari di pensione maturata in regime di convenzione internazionale con l'Italia, residenti in uno Stato di assicurazione diverso dall'Italia, l'imposta municipale propria di cui all'articolo 1, commi da 739 a 783, della legge 27 dicembre 2019, n. 160, è applicata nella misura della metà

IMU SUI TERRENI AGRICOLI

Sono esenti i terreni agricoli posseduti e condotti da coltivatori diretti e dagli imprenditori agricoli professionali di cui all’articolo 1 del decreto legislativo 29 marzo 2004, n.99, iscritti nella previdenza agricola, indipendentemente dalla loro ubicazione.

Continuano a pagare l’IMU i terreni agricoli che non siano posseduti e condotti da coltivatori diretti e da IAP.

RIDUZIONE DELLA BASE IMPONIBILE

Si conferma la riduzione del 50% della base imponibile per:

- le unità immobiliari concesse in comodato dal soggetto passivo ai parenti in linea retta entro il primo grado, ai sensi del comma 747 lett. c) dell’art. 1 Legge 160/2019

- i fabbricati di interesse storico o artistico;

- i fabbricati dichiarati inagibili e inabitabili;

L’inabitabilità o inagibilità di un immobile consiste in un degrado strutturale non superabile con interventi di manutenzione ordinaria e straordinaria, ma con interventi di ristrutturazione edilizia, di restauro e di risanamento conservativo.

Sono considerati inagibili o inabitabili i fabbricati che si trovano nelle seguenti condizioni:

- strutture orizzontali, solai e tetto compresi, lesionati in modo da costituire pericolo a cose o persone, con potenziale rischio di crollo;

- strutture verticali quali muri perimetrali o di confine, lesionati in modo da costituire pericolo a cose o persone con potenziale rischio di crollo;

- edifici per i quali è stata emessa ordinanza di demolizione o ripristino.

INFORMAZIONI

Ulteriori informazioni possono essere richieste al Servizio Tributi del Comune

Numeri telefonici: 07093529208/212

E-mail: Questo indirizzo email è protetto dagli spambots. È necessario abilitare JavaScript per vederlo.

PEC: Questo indirizzo email è protetto dagli spambots. È necessario abilitare JavaScript per vederlo.

Moduli

- Modello dichiarazione unica IMU

- Istruzioni per la presentazione della dichiarazione IMU

- Istanza di rettifica/annullamento in autotutela relativa ad avviso/i di accertamento e/o irrogazione delle sanzioni

- Modulo agevolazione IMU per fabbricati inagibili, inabitabili e non utilizzati

- Modulo agevolazione IMU anziani/disabili

- Modulo dichiarazione IMU ai fini dell’applicazione della riduzione del 50% soggetti non residenti nel territorio dello stato

- Modulo di autocertificazione sull'abitazione concessa in uso gratuito ai parenti in linea retta entro il I grado

- Modulo segnalazione di versamento a comune incompetente

- Modulo di richiesta rimborso e/o correzione versamenti

Documenti

- Regolamento IMU

- Delibera approvazione aliquote IMU anno 2022

- Delibera approvazione aliquote IMU anno 2021

- Delibera approvazione aliquote IMU anno 2020

- Delibera Acconto IMU 2020 – Determinazioni

- Determinazione della quantità e qualità delle aree in zona PEEP e PIP disponibili. Aggiornamento prezzo di alienazione anno 2020

- Attribuzione valori venali in comune commercio delle aree edificiabili a fini IMU anno 2020

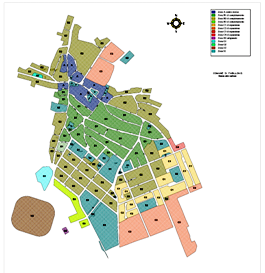

- CARTINA ZONIZZAZIONE DI PABILLONIS